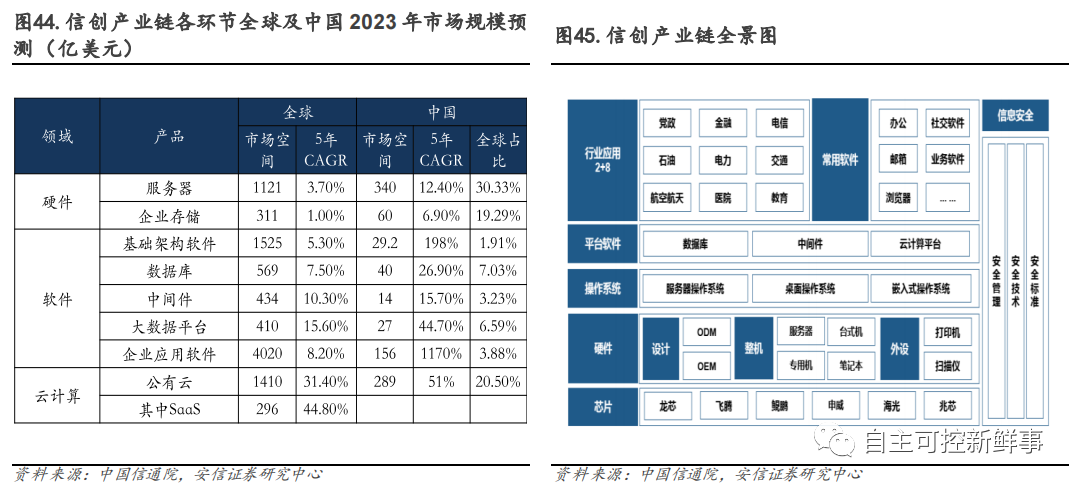

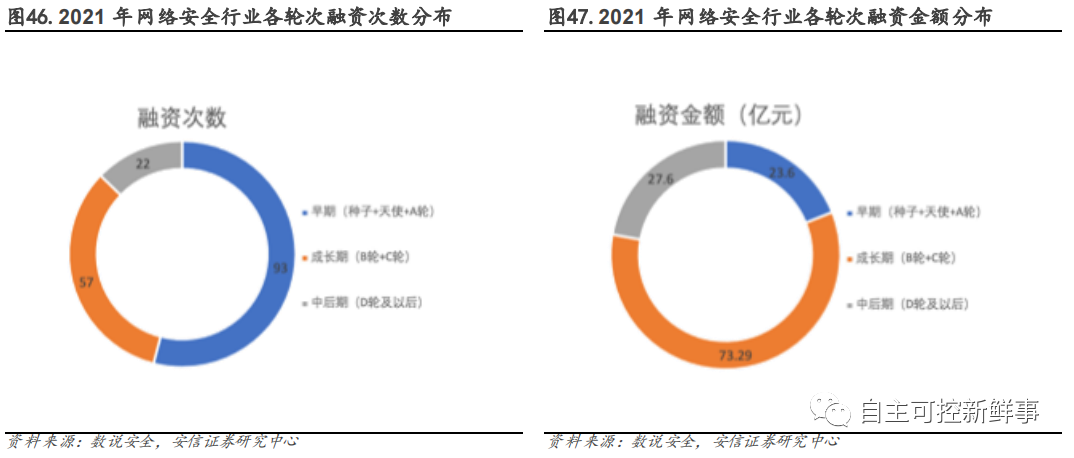

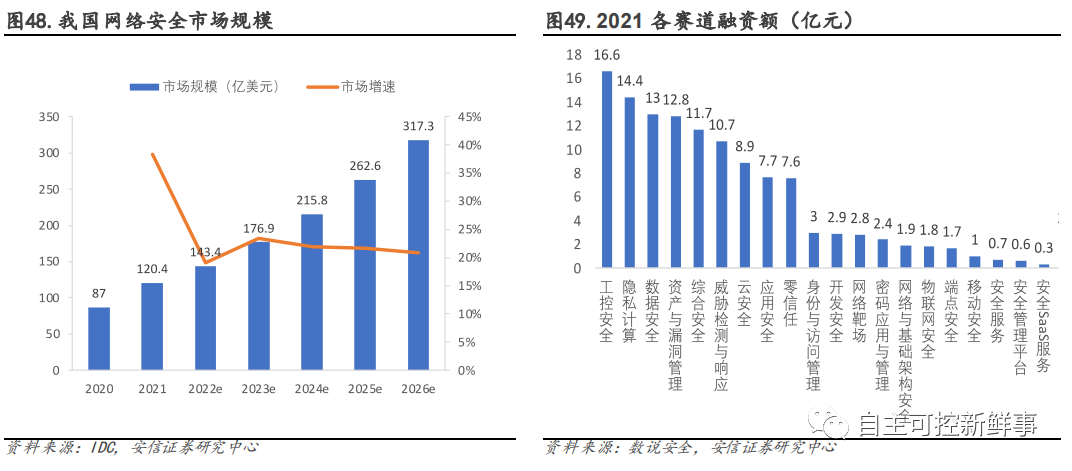

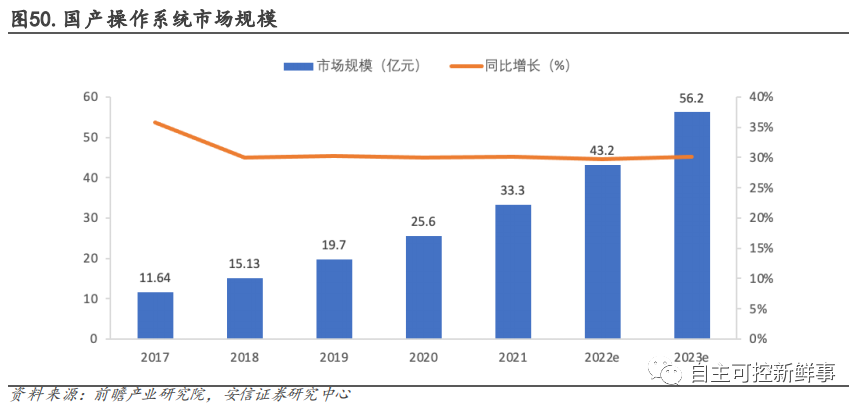

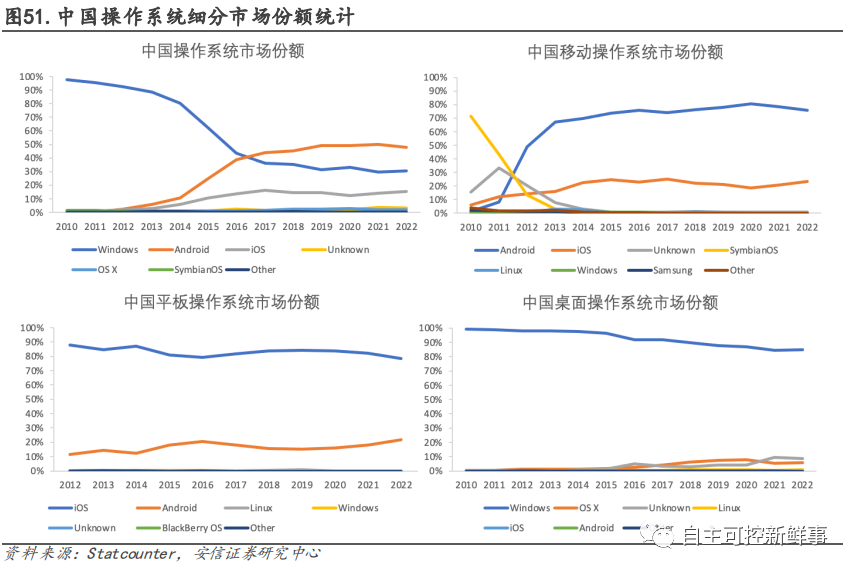

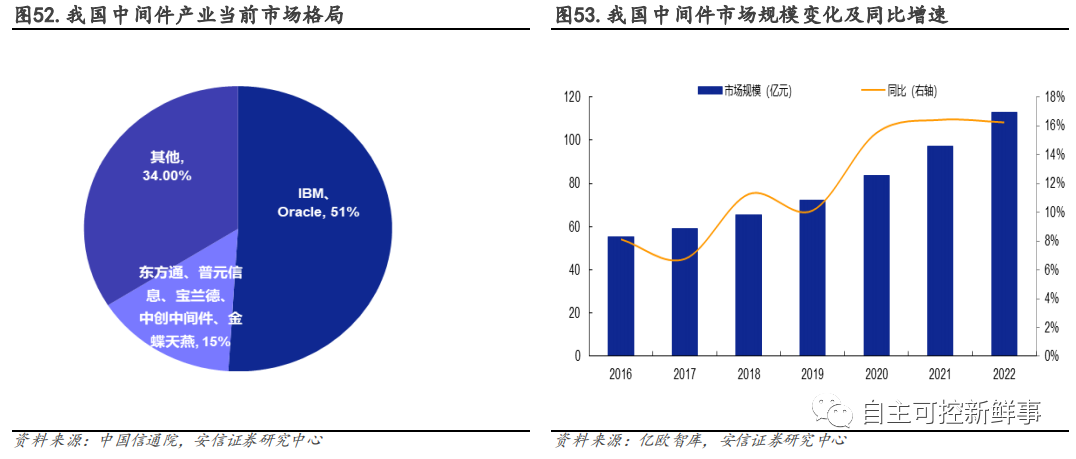

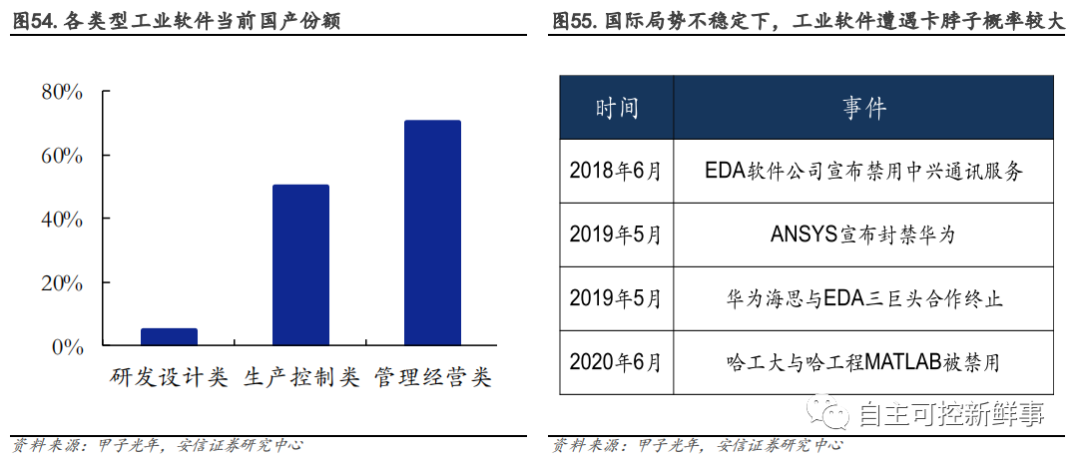

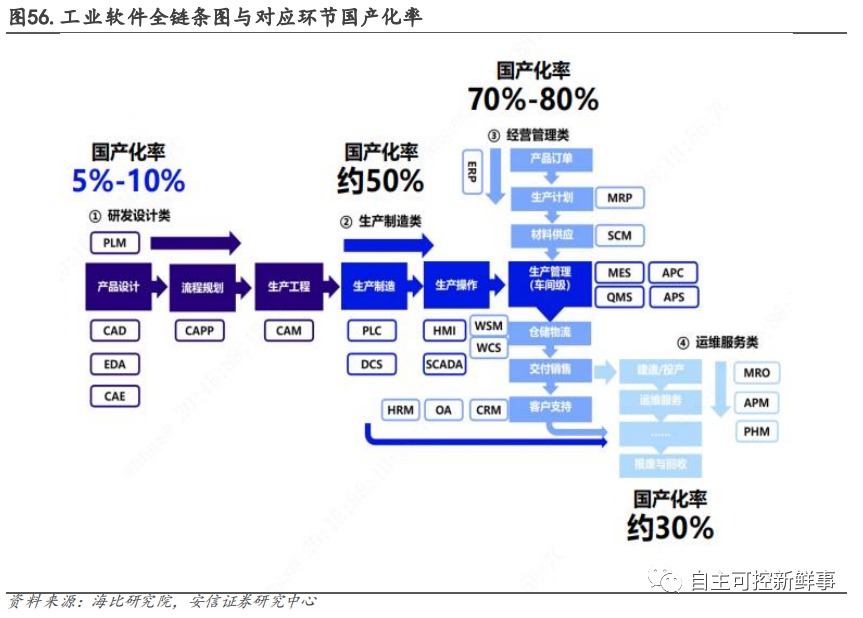

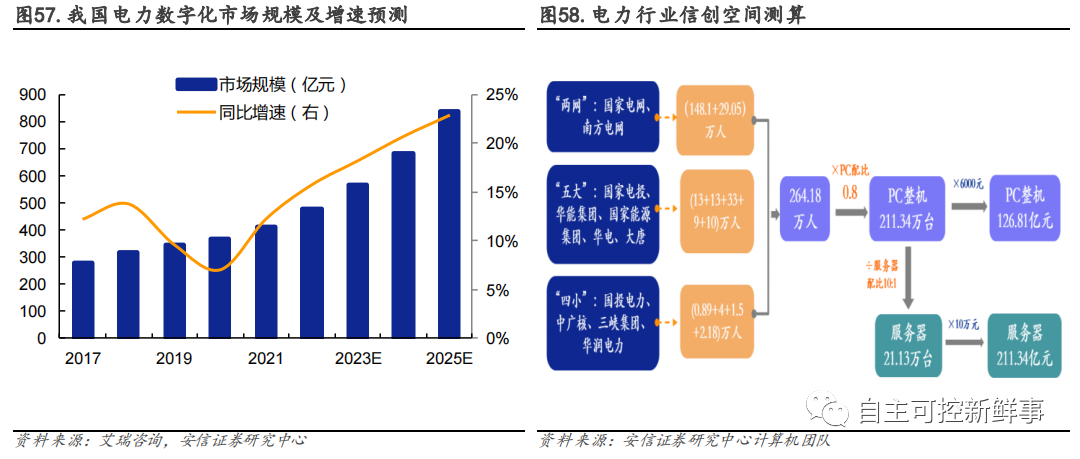

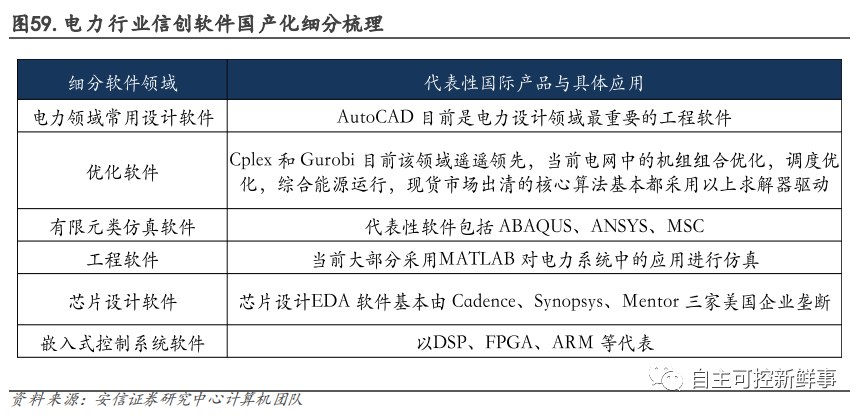

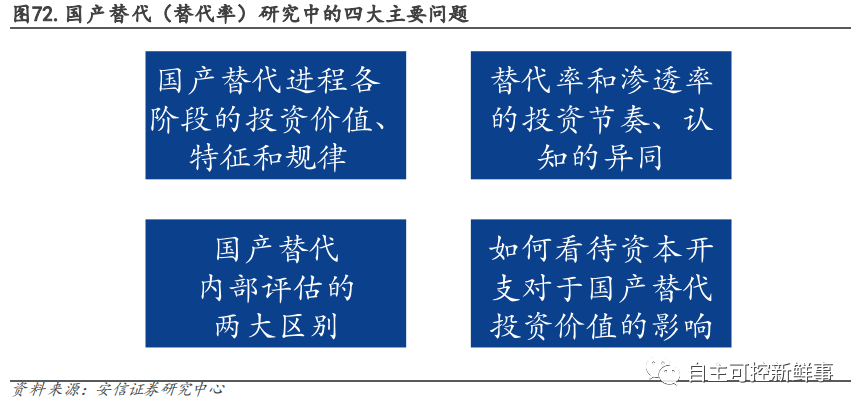

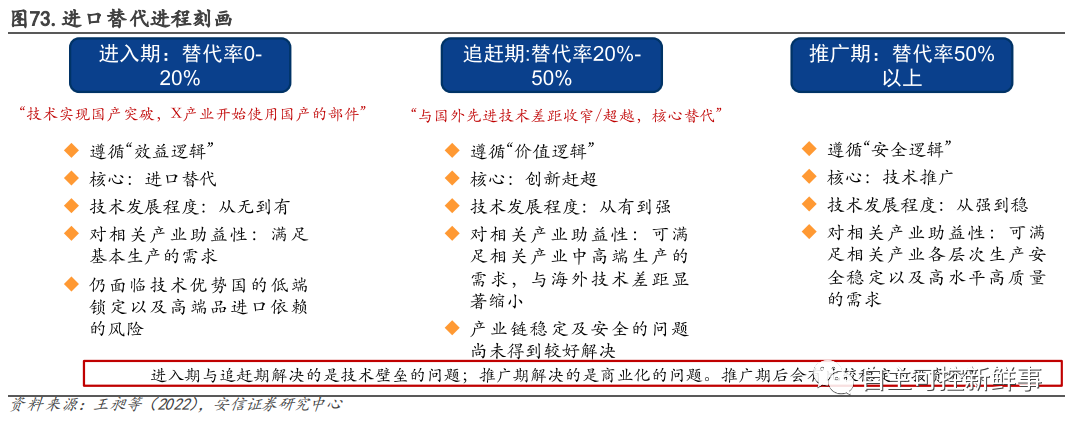

国产替代深度价值重估核心观点 对于替代率投资的三个核心要点:国产替代空间巨大(当前替代率不能太高)+国产替代进程确定(替代可行性较高,替代斜率高)+业绩较为确定性释放(未来 2-3 年盈利增速要高)。  对于国产替代的投资核心:1、如何评估资本开支的有效性;2、如何评估外围对技术和市场的封锁和限制。 对于国产替代的基本过程:一个产业发生国产替代可以概括为三个步骤:进口替代(进入期)→创新赶超(追赶期)→技术跨越(推广期),分别遵循效益逻辑、价值逻辑、安全逻辑,对应的理念分别是“从无到有”(“基本能用”)、从有到强(“好用”)、“从强到稳”(“可稳定地好用”);前两个解决的是技术壁垒的问题,后一个解决的是商业化的问题。当产业的国产替代在追赶期时会有短暂的超额行情,此时主要由预期带动;但进入推广期后将出现戴维斯双击。 对于国产替代的市场认知:15-20%替代率开始拔估值,50%替代率左右出现戴维斯双击;拔估值的关键是在前期中低端替代进程较为顺利的基础上,能够进一步向高端化领域进军的信号,体现为全球价值链提升的过程(毛利率上升的预期);50%替代率左右是能够体现全球比较优势的过程,也就是全球市场份额的拓展。 对于国产替代不同类型的市场认知区别:1、对于中高端替代和中低端替代,中低端替代关注领军者,高端替代关注业绩兑现标的;2、对于构成社会综合成本的国产替代领域,本质上不是形成暴力部门,而是通过高端化降低价格提升全行业的综合竞争力。 对于国产替代成功与否的关键评估:1、宏观上看新型举国体制的相关措施(是强调产业政策还是强调兼并重组);2、产业角度上看是否形成强大的产业集群;3、微观组织上看公司内部组织的演化能力。 与自主可控、国产替代最相关的几个领域——信创、半导体、医疗器械、化工、新材料与新能源(车)重要部件。  我国国产替代驱动逻辑与当前现状 国产替代:供应链安全+产业变迁双重逻辑 目前转型升级催生国产替代的两条逻辑路径,一条是以触碰现有的全球价值链主导国利益引致的供应链安全诉求,另一条是以产业变迁带来巨大市场增量拉动内资企业发展。1)美国与中国贸易冲突的关键原因之一为遏制中国在全球产业链位置的移动,反映出我国制造业转型升级过程对于价值链主导国地位的动摇。2)产业变迁助力内资企业弯道超车,对同种需求以新型产业的方式对传统产业进行替代,本质上反映需求升级所激发的增长新动能。 国产替代驱动力之一:国家战略和产业链安全驱动 逆全球化与国家博弈提升国产替代的必要性。单边主义与贸易保护主义抬头,逆全球化趋势逐渐显现。我国在往全球产业链价值高地移动过程中,触及价值主导国利益后必然激化国家之间的博弈,避免被“卡脖子”成为提升我国在全球产业链的价值分配的关键步骤。 关键领域的国产替代意识已经觉醒,战略驱动下国产化率逐步提升。在“卡脖子”环节的半导体、国防军工行业,国产占有率较低。根据工信部调研数据,在关键基础材料领域,32%的关键材料在我国仍为空白,52%依赖进口;在核心电子元器件领域,绝大多数计算机和服务器通用处理器 95%的高端专用芯片,70%以上智能终端处理器以及绝大多数存储芯片依赖进口;在装备制造领域,航空发动机、汽车等关键件精加工生产线上 95%以上制造及检测设备都依赖进口。但国产化情况也正在逐步好转。 国产替代驱动力之二:产业变迁带来市场需求打开国产品类的成长空间 新的全球形势激发新的需求将带动一批国产产品成长。人口结构变迁,老龄化问题加剧带来用工业机器人替代工人的需求以及高端医疗器械的市场增量;消费升级,对高品质生活的追求促进小家电、智能家居的成长;全球经济向绿色增长转型推动新能源的井喷。新需求将会打开一批国产品牌的上升通道。 信创产业国产替代进程评估 产业链视角看信创国产化:软件部分国产空白度高 具体地对信创产业链进行拆分,其从上游到下游可依次分为芯片、硬件(包括设计、整机、外设)、操作系统(包括服务器操作系统、桌面操作系统、嵌入式操作系统)、平台软件(包括数据库、中间件、云计算平台)、行业应用、常用软件,信息安全为贯穿全产业链的重要保障环节。 基于 2023 年各产业链环节的市场规模预测来看,我国在软件环节的国产化空白度较高,如基础架构软件、中间件、企业应用软件等。  工控安全、隐私计算、数据安全、资产与漏洞管理可期 由市场规模趋势来看,2022 年受疫情影,增速有所放缓,但政策和法律的加码为市场规模扩张注入动力。据 IDC预计 2026 年我国 IT 安全市场投资规模有望达 319 亿美元,五年复合增速达 21.20%。 从融资情况来看,2021 年网络安全市场融资总额达 125.16 亿元。成长期企业融资金额占比最高,市场投入大,拉高市场预期;早期企业融资次数多,市场关注度强,活跃度高。细分赛道中,工控安全、隐私计算、数据安全、资产与漏洞管理、综合安全、威胁检测与响应方向的融资额均超过 10 亿,未来发展潜力巨大。   海外厂商市场占优,操作系统国产厂商有望实现加速追赶 国产操作系统市场向好,目前国内操作系统在市场中占比不到 4%,市场份额很小,但预计将维持 30%的增长率,发展潜力巨大。 据 Statcounter 统计,在目前中国操作系统市场中,Windows、Android、iOS 占据市场份额最大,其中,Android 市场份额占比超过 50%,Windows 系统持续走弱,近十年市场份额下降了 62%。 从细分赛道来看,在移动操作系统方面,自 2012 年,Android 系统一路高歌猛进,现已占据市场份额近 80%;在平板操作系统方面,Android 和 iOS 系统表现优异,二者市场份额超过99%,优势明显,市场地位不易撼动;在桌面操作系统方面,Windows 系统一枝独秀,以近90%的市场份额居于市场老大哥的地位,近年来,以 OS X 为首的部分桌面操作系统有抢占市场份额的趋势,但市场水花很小,无法与 Windows 系统相提并论。   中间件:消息中间件相对成熟,服务代理及 API 网关积极发展 中间件是链接应用软件与数据库之间的跨平台基础软件。目前来看,国内的中间件市场总体仍以外资主导,仅 IBM 与 Oracle 就占据了约 51%的市场份额,国产五大厂商份额仅有 15%,整体而言国产技术处于追赶阶段,但空白度较大,国产进程仍需加速推动。 从具体细分品类来看,国产消息中间件发展较优,具有完全自主产权;交易中间件、数据缓存中间件、JavaEE 应用服务器中间件、通用文件传输平台中间件技术发展已接近成熟,企业服务总线中间件也已具备在关键行业国产替代的能力。而服务代理中间件以及 API 网关中间件目前亦正积极发展,处于技术追赶阶段。  工业软件国产化进程:研发设计类、高精尖为短板;研发设计类工业软件国产率亟待提升 目前,三类工业软件中,研发设计类工业软件的国产化率最低,管理经营类的国产发展进程已相对成熟。目前,我国三类工业软件——管理经营类、生产控制类、研发设计类的国产份额分别为 79%/50%/5%,研发设计类软件仍是我国工业软件国产替代进程中最亟待攻关的方向。 从制造层级的角度看,整体上我国通用制造层面的工业软件国产化成熟,国内厂商占据较大市场份额。高端制造层面,亦为最受政策推动的方向,目前推进速度也相对较快,推进的急迫等级亦较高。高精尖制造方面,我国国产化仍处于初始阶段,相关软件的自主率偏低,该层次的软件一般具有较高的技术壁垒,因此国产替代的难度较大。 总体上,基于其在我国制造业高质量发展中的重要地位,工业软件的国产替代进程必须加速。  在工业流程“研发设计→生产制造→经营管理→运维服务”四环节中,研发设计类的工业软件国产化率最低,目前仅在 5%-10%左右,包括 PLM、CAD、EDA、CAE、CAM 等。且该环节亦为当前信创产业国产化进程中最需紧迫发展的核心方向。 生产制造类作为重要环节,目前国产化推动积极,整体自主率已可达 50%左右,代表软件类型有 PLC、SCADA 等。 经营管理类国产化水平目前最为成熟,整体国产化率在 70%-80%左右,代表软件有 ERP 等。运维服务类当前国产化率约在 30%左右,为另一可关注的工业软件方向。  能源电力信息化相关国产进程 碳达峰碳中和目标下,我国持续推进绿色转型。新能源加速发展的同时,更应该加强能源电力系统的“源、网、荷、储”低碳化及智慧化建设。 宏观层面的能源结构加快转型与智慧电网的积极加速建设,为能源电力产业提出了更大的智能管理、智能调控需求。整体层面,我国电力数字化市场规模持续提升,预计未来几年 CAGR可达近 20%。 根据安信计算机团队的测算,我国电力行业的信创空间可达约 338.15 亿元,其中 PC 整机(含软硬件)市场需求量约 126.81 亿元,服务器市场空间约 211.34 亿元。  具体至细分领域,电力信息化中具备较优投资前景与关注价值的国产软件细分有:电力设备设计软件;电网中的机组组合优化,调度优化,综合能源运行,现货市场出清的核心算法所需的数学优化求解器;电力芯片设计工具;嵌入式系统;电力系统应用仿真工具。  从各国横向比较的角度看,我国数字化产业当前竞争优势显著较弱,但近年来提升向优明显。与美国、韩国、日本以及印度相关产业相较,我国数字化产业全球竞争优势显著仍处于相对弱势地位,而相较之下,印度整体于全球则具有绝对竞争优势。但从时序角度看,近年来我国数字化产业竞争优势提升显著。 国产替代的投资规律与市场认知(摘取部分内容)  国产替代进程的刻画——由无到有→从有到强→从强到稳 基于海内外学者研究认知与王昶等(2022)的观点以及我们对于国产替代的理解评估,整体上可以分为三阶段: 1)进入期:该阶段下“进口替代”是核心,主要解决的是关键技术从无到有的过程。 2)追赶期:该阶段下“创新赶超”是核心,主要解决的是关键技术从有到强的过程。 3)推广期:该阶段下“技术跨越”是核心,主要解决的是自主可控、且满足高端化需求的产业链实现的需要。  国产替代与自主可控进程相关投资启示 启示一:国产替代技术破局路径:产线收购的市场投资认可度高 从历史经验来看,国产替代的技术破局一般有三种路径:产线引入、产线收购、自研。具体地:1)产线引入:从海外引入先进产线,“以市场换技术”,但产线的部分管理权/控制权仍在海外厂商手中,容易出现海外厂商技术锁定的风险(eg. 上广电引入面板产线)。该类产业涉及高水平外资积极引入。2)产线收购:直接购入海外产线,为最快捷获取入场券的方式,后续需要相关国产厂商加紧自研,积极产业迭代,方能有国产替代、自主可控的持续性(eg. 部分高值医疗耗材(蓝帆医疗)、显示面板)。该类产业在国际层面所受技术封锁程度稍轻,或出现某种时代机遇促使海外收购的成功。一般而言,产线购入后即意味着相关品类进入国产替代追赶期,但追赶期的持续性还应视厂商后续的自研进度(eg. 迈瑞)。3)自研:此类细分所受国际层面的技术封锁较为严重,迫使国产厂商只能从基础环节开始系统性自研(eg. 部分高端半导体设备/高端半导体材料)。该类产业的国产替代进入期会相对漫长。 启示二:国产替代追赶期拔估值行情往往在 20%替代率左右 从历史经验看,当产业进入国产替代追赶阶段,市场拓展与供给进程速率将有显著提升,其将呈现出爆发性的上行行情。 对于进入期与追赶期界限的判定,一般而言:对于以产线收购路径为主的产业,实现产线的收购后基本就进入国产替代追赶阶段;对于以自研实现国产替代为主要方式的产业而言,当其于国内市场的替代率超过 20%之后,基本进入追赶期。 启示三:拔估值的关键是此前兑现过业绩+高端化倾向 产业的国产替代基本遵循低端→中端→高端的逻辑方向。历史经验上看,低端替代推广,中端壁垒突破一般意味着追赶期的起点;而中端市场认知趋稳,高端壁垒开始稳定突破之时,产业整体就开始进入国产替代的推广期。 在中低端国产化技术推广进程相对顺利(业绩)+高端壁垒再突破且具有推广基础(研发回报)为产业整体转入国产替代推广期的重要条件。 从不同产业国产替代率发展的历史规律:一般规律下,国产化率达到 20%左右,基本进入追赶期;进入推广期一方面观察表征指标(国产化率)变化,另一方面看企业的研发成效以及商业化进度。 启示四:追赶期国产替代把握持续成长属性,避开周期属性 重点把握供需共振,下行周期下的快替代亦不体现超额。对于正处于国产替代追赶期中的细类产业,其更多呈现的是供给侧的积极进程,期间需求侧的变动也会对其二级市场行情造成显著影响。 (文章来自自主可控新鲜事,如有违权请联系删除!) |